כפי שהבטחתי הסקירה הנוכחית תוקדש בעיקר למניות.

בשנים האחרונות שווקי המניות בכל העולם עולים ושוברים שיאים חדשים מידי מספר חודשים. זאת לא תופעה ברורה מאליה. גל עליות נימשך 7 שנים, אשר החל בלב המשבר של סוף שנת 2008 מוסבר על ידי מספר גורמים.

הראשון, אשראי זול שהופך יותר ויותר זול עם ההפנמה כי הריביות הנמוכות כאן כדי להישאר. חשוב להבין, בשוק ההון האסימונים נופלים לאט. לוקח חודשים ולעיתים שנים על מנת שמשקיעים יפנימו את השינויים המערכתיים שקורים. במקרה שלנו ככל שעובר הזמן יותר ויותר משקיעים מבינים שאין טעם לחכות לריבית בפיקדונות וממשיכים לקנות אגרות חוב ומניות.

השני, לריבית הנמוכה יש כמובן השפעה ישירה על הסקטור העסקי. חברות משפרות את מצבן הפיננסי באמצעות הריבית הנמוכה. הן ממחזרות את החובות היקרים שנטלו בעבר, בחובות חדשים זולים הרבה יותר ומקטינות את הוצאות המימון.

השלישי, האינפלציה אפסית. עליות השכר בעולם הן נמוכות מאוד אם בכלל. בעקבות המשבר החברות ביצעו צעדי התייעלות אגרסיביים כך שמבנה ההוצאות כיום רזה הרבה יותר מאשר לפני עשור, והחברות מרוויחות יותר אפילו אם ההכנסות לא גדלו.

הרביעי, עליה בפריון כתוצאה משיפורים טכנולוגיים והשכלה. בעבר עובד סיני היה קוצר ב-10 שעות אורז השווה ל-10 דולרים. כיום אותו פועל שעבר הכשרה, מרכיב ב-10 שעות עשרה סמארטפונים ששווים 4,000 דולרים. זה שיפור עצום בפריון של אותם עובדים, בשכרם, במעמדם, ובכוח הקניה שלהם. אותו חקלאי סיני בדימוס קונה היום פי 100 ממה שהיה יכול להרשות לעצמו לפני כן. משמע חברות מוכרות לו יותר ומרוויחות יותר. מעגל זה יוצר צמיחה מואצת בשווקים מתעוררים כגון סין, הודו, ברזיל ועוד.

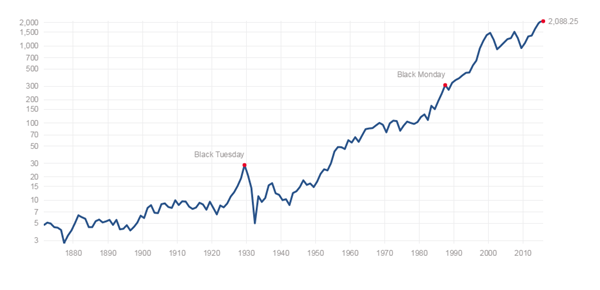

במאמר מוסגר אוסיף, למי שגל עליות כה ארוך מדאיג אותו, הסירו דאגה מלבכם. החשש אם קיים, נובע מהסתכלות קצרה מידי, בעצם אנו בגל עליות בשווקי העולם שנמשך כבר כ-70 שנים, מסוף מלחמת העולם השנייה. מי שהשקיע 10 דולרים במדד ה- S&P500 באמצע שנות ה-40 הרוויח עד היום כ-2,000 דולרים, תשואה של 20,000% !!!

למרות כל זאת החשש קיים תמיד. החשש המרכזי בשווקים כיום הוא דווקא מאותן סיבות שהובילו את השווקים לעליות בשנים האחרונות. אסביר: אם העולם לא צומח ואין אינפלציה, מה שאומר שחברות לא מעלות מחירים, ומשברים פיננסיים אלו ואחרים קורים מידי פעם, אז מה יגרום לשווי החברות להמשיך ולעלות?

א. שווי החברות עוד רחוק מלגלם את כל התהליכים החיוביים שכבר קרו. חברות גדולות רבות עדיין מספקות תשואת דיבידנד של 2%-3% ואף יותר וזאת בסביבה מאקרו כלכלית שבה הריבית הסולידית עומדת על כעשירית מכך, מה שאומר שהן עדיין חלופה ראויה לריבית אפסית.

ב. כאשר הצמיחה היא אפסית ובגללה לא ניתן להעלות ריבית יש חברות שסובלות ויש חברות שנהנות. צמיחה היא עניין ממוצע, וככזה יש בו קצוות. בחברת פוקס לדוגמה, ההכנסות הכפילו את עצמן בחמש השנים האחרונות, וזה כאשר האינפלציה אפסית והצמיחה במשק חלשה מאוד, פשוט כי סביבת המאקרו פחות משמעותית לקמעונאי אופנה בודד. בנדל"ן יש צמיחה מאוד חזקה בהכנסות וברווחי החברות כי בינתיים מחירי הנדל"ן עולים והקבלנים חוגגים ויש עוד דוגמאות רבות. כך שהחששות הכלליים לא תמיד רלוונטים לחברות ספציפיות.

ג. חשיפת הציבור למניות כמעט ולא השתנתה לאורך השנים האחרונות. יתכן מאוד שאם סביבת המאקרו לא תשתנה בזמן הקרוב יתחיל תהליך של שינוי טעמים ועליה הדרגתית באחוז המניות מתוך תיקי ההשקעות בציבור. תמורות כאלה חלו לפני מספר שנים כאשר קרנות הפנסיה החלו להגדיל את החשיפה לנכסים לא סחירים כגון קרנות השקעה פרטיות, קרנות גידור, פרויקטי תשתיות ונדל"ן.

ועוד סיבה הרלוונטית בעיקר למדינת ישראל – אנו חוסכים הרבה מאוד כסף. החוק היום מחייב כל עובד להפריש כ-5.5% מהשכר לפנסיה וכמעט אותו סכום מפריש המעביד. אם מוסיפים לזה 8.3% פיצויי פיטורים אז הגענו לכ-20% מהשכר ברוטו. בישראל כ-3 מיליון מועסקים בשכר ממוצע של כ-10,000 ₪ וזה אומר שהחיסכון הפנסיוני בישראל הוא מספר מיליארדים בחודש. כל חודש. הכסף הזה מושקע בין היתר בשוק ההון ואחוז ממנו במניות. בעצם בישראל יש זרם קבוע של קונים בשוק המניות ובגלל שהאוכלוסייה גדלה והשכר עולה יש יותר חוסכים חדשים מפנסיונרים חדשים כך שהמספרים הולכים וגדלים. זו בדיוק הסיבה שזעזועים בשוק הן דבר חיובי. המשקיעים הסובלניים ביותר הם קרנות הפנסיה, הגמל, ההשתלמות וביטוחי חיים שמנהלים ביחד כטריליון שקלים. כאשר נוצרת הזדמנות בשוק הגופים הללו קונים ו"יושבים" על הסחורה הזאת שנים רבות. כאשר הפאניקה נרגעת הציבור שב לקנות מניות ומגלה כי הוא מתחרה על פחות סחורה והמחיר המניות מזנקים.

לסיכום: שוק המניות תמיד מדאיג, מפחיד, תנודתי, מסוכן ולא צפוי. עם זאת לאורך תקופות ארוכות הוא פשוט עולה. לעיתים לאט יותר ולעיתים מהר יותר אך תמיד עולה. יותר מכך, הסיבות שהניעו את העליות של השנים האחרונות עדיין כאן.

יצא קצת ארוך אז רק אוסיף שבמאקרו השבוע בנק ישראל השאיר את הריבית ללא שינוי ובארה"ב דחו את עליית הריבית שוב. בינתיים מרבית הערכות מדברות על תחילת עליית ריבית בארה"ב רק ב-2016. ובזמן כתיבת שורות אלו ירדה האבטלה בישראל מ5.2% ל-5.1%. הצמיחה בארה"ב יצא קצת פחות מהצפי, 1.5% ברבעון השלישי.

סופ"ש נפלא.

לשירותכם תמיד, בוריס ליפשיץ

09-8843616